中国家用空调行业在二十多年的发展历程中,曾数度遭遇危机,解决了配套不完善、技术受制、产能供给不足的难题,抵御了全球性金融危机的寒冬,挺过了价格战惨烈厮杀的难关,顶住了畸高库存、渠道变革的转型压力,现在却陷入全国性新型冠状病毒生产和销售几乎停滞的困境。

这不是行业遭遇的第一个危机,也肯定不会是最后一个,在这场突如其来的“战役“中,再次面临生死时刻,行业和企业应该怎么去战斗?

复工延后引发系列影响

第一个考验就是量产不足,配套产品供给短缺的挑战。

为防止疫情扩散,空调行业上下游产业链企业无法按时复工,根据产业在线初步调研情况,目前整机工厂端基本都是2月10号以后陆续复工,位于武汉地区的复工时间还会推迟。上游配套的供应链企业的复工情况也类似。格力、美的、海尔、TCL位于武汉的生产基地,还有武汉华科光电等配套企业的生产停工时间大多在17天甚至更长。

中国空调和压缩机企业复工时间表

说明:产业在线截止2月10日了解的情况,由于疫情原因并非最终确定信息,不排除后续变动

第二个需要直面的挑战是成本上涨。

一是人力成本的增加。就在最近,沿海一带工厂雇工价格的暗盘已经在悄然上涨,因为担心返城劳工的锐减,各工厂的人力部门展开了抢人大战,薪金承诺上涨10%到20%。这意味着,劳动力成本的提高,最终将转移到商品价格之中。而从空调企业端口了解到的情况,部分地区复工人员的工资甚至达到八千至一万。

二是物流成本的增加,不论是配套物资的供货还是整机物资的发送,许多都需要绕过武汉、江浙等地区,多了几百公里,成本增加是显而易见的现实。

三是来自于零部件价格上涨的可能性。零部件供给不足,供需关系变化,有可能出现价格上涨。

第三个挑战是出口市场。

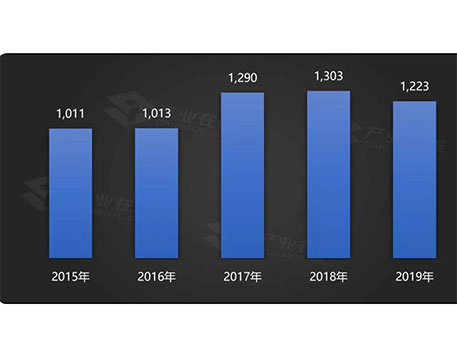

从去年下半年开始,由于国内需求疲软,企业纷纷将业务重点放在了出口市场,但是当下的情况对出口产生了非常大的影响。从连续5年中国空调的出口规模来看,2、3两个月份的出口均为千万台以上,基本能占到全年总出口量的两成以上。

2015-2019年2-3月中国空调累计出口规模(万台)

现在的时间节点是出口订单生产和交付的旺季,但是工厂无法有效地开展生产,一些原本定在2月和3月交付的订单受到影响。另外一些重要的行业展会包括海外展会大多在上半年,因展会延期或者不能参展,在一定程度上会影响到出口订单的数量。

所幸的是中国机电进口商会也在及时为企业开具不可抗力相关事实性证明,可最大程度地减少影响。

第四个挑战来自需求端。

由于疫情期间物流配送和产品安装的问题无法解决,国内终端销售基本处于冰封期,所以空调行业的库存消化非常有限。这无论对企业还是渠道的资金链都是巨大考验,高位库存和账面现金的减少也会使企业的渠道蓄水能力出现不同程度的下降。

峡谷底的空调企业怎么办?

上周,西贝董事长贾国龙的一则采访稿引起了普遍的关注。春节前后的一个月时间,西贝营收损失7到8亿元,按贾国龙算账:“一个月工资发1.56个亿,两个月就三个多亿,即使贷上款发工资,也撑不过三个月。”

西贝是中国效益最好的连锁餐饮企业之一,它的问题是许多企业的缩影。对于制造企业也同样如此。

在问题和挑战面前,当下更为关键的是在危机时刻我们可以做什么,可以把握哪些机会,尽量的减少这次疫情的冲击和打压?

一、上下游厂商要重振信心,和衷共济,共克时艰。

这场疫情让整个产业链措手不及,生产节奏和经营策略被严重打乱。在共同的苦难面前,更需要上下游厂商和衷共济,齐心努力。在采访中我们已经听到了很多互相大力支持和鼓励的暖心话语和事件。当下各上下游厂商都在积极进行复工准备,口罩等资源在积极调配,一起调整计划和目标,确保生产正常进行。

二、顺势调整产品结构,研发实质有效的功能性产品。

疫情袭来,主打健康的新兴品牌在这期间获益颇多。让我们看到现在中国的市场消费端已经发生了很大变化,同时也看到看不见的病毒比看得见的炸弹威胁更大,所以未来带有杀菌、消毒、清洁、净化等功能的产品仍会很大的市场机会。

对于空调企业来说,之前主打的健康、净化等功能是否真正能发挥实质作用,怎么能跟随市场变化和消费者的偏好,进行产品结构或功能的调整,把握的市场机会是当下要务。

三、抓住空调新能效切换的机遇。

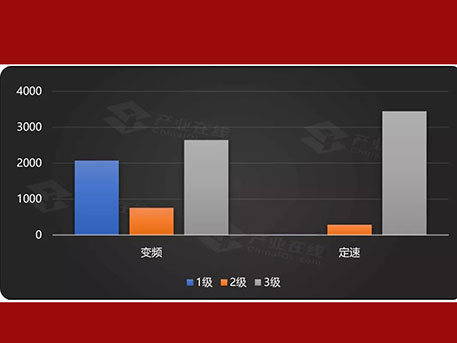

空调的新能效标准2020年7月1日开始实施。产业在线监测数据显示,新标准切换之后,将会有超过40%的空调产品面临淘汰。

首先,按照空调企业年前的计划,大多数企业将从3月份开始陆续进行新能效产品的切换,新标的推出意味着行业竞争门槛进一步提高,所以之前变频产品比例相对较低、技术储备略少的企业更需要提前开展。

其次,新标的施行会增加成本。根据测算,新一级能效的空调产品比现行的一级产品成本会增加100元以上,在价格战的情况下,如何平衡成本、销售、竞争、利润等因素需要企业做好战略规划。

第三是能效结构的变化,目前国内仍以三级和一级产品为主,那么新标实施后能效将呈现怎样的结构分布?企业又将哪级的产品作为战略产品?也是需要思考的问题。

2019年国内市场定变频产品分能效销售规模(万台)

四、整机企业需要提前锁定一些配套资源。

目前如此长的停工时间和复工的不确定性其实对上游配套企业带来的影响更大。

零部件方面,转子压缩机由于年前企业有备产,整体的供给还能保持平衡,芯片和控制器件方面,由于变频空调核心的IPM原料晶圆生产产能在国外较多,所以短期内疫情造成的影响应该不大。

但是大宗材料方面需要给予关注,年前开始高规格的硅钢等材料供给就已经出现了紧张,可以预计这种情况会由于疫情的影响,上游企业复工的不确性而定进一步加剧。

另外就是铜材,2019年12月26日,包括江铜和铜陵有色在内的CSPT谈判小组,总计10家企业在铜冶炼企业福州会议上达成了减产协议,毫无疑问从产业基本面上对铜价反弹提供了良好支撑。提前锁定资源是疫情结束后保证生产顺利进行的首要因素。

五、疫情使得线下销售遇阻,但线上渠道的重要性进一步凸显。

在这样的环境承压下,也倒逼传统的家电经销商、渠道商加速转型新零售,寻找更多的销售通路。据悉,一些经销商在疫情期间通过视频直播、在线互动等方式为销售蓄水甚至转化,提前为疫情后市场销售做准备。未来线上零售占比还会得到提升。

六、疫情后的消费机遇需要把握。

根据相关专家及目前疫情防控的措施强度,预计最迟在5月前疫情能够得到完全控制。结合春节前的行业走势和地产交房的乐观预期,空调消费有望在疫情结束后迎来一波需求反弹,因此6.18大促将成为非常关键的时间节点。把握主动权是关键。

前路预判:未来永远比现在好

对于现在加倍承压的空调企业来说,一旦战“疫”结束,还会不会继续扩大自己的生意?

答案是肯定的。

财经作家吴晓波说,在突发性危机面前,人们往往容易高估眼前的困难,而低估长期的机会和变革机遇。产业在线也对2020年中国空调的发展做了初步判断,以期抛砖引玉,以客观的视角来阐释行业的未来发展。

首先全行业发展趋势将呈现相对的前低后高的发展格局,但是出货端的规模仍存在回调深度不够的情况,所以对2020财年的出货端产业在线依然持有相对保守的判断,总体出货量小幅下滑。但长期来看,仍然认为中国空调行业的发展仍有空间,平稳增长是主基调。

其次,节前一直在持续的价格战,将在各种成本上涨的情况下逐步趋缓,但也不排除有的企业在新标施行过程中,期待采用能效升级但产品不涨价的方式来保持份额和竞争力,这需要良好的配套资源,精准的成本控制。现在渠道和工厂储备的库存虽然偏高,但也保证了疫情结束后渠道第一时间有货可卖。部分企业的高库存如何清理变现依然是当前的重要任务。

第三,家用空调行业的品牌集中度将继续提升,龙头企业利用价格战提高了门槛,空调新标准再次提高竞争门槛。能快速踏准节点、顺利转型、把握机会的企业将在这次考验中具备更为强大的抗风险能力,从而提高竞争力,更好地适应未来的市场竞争。

此次危机的爆发,并不来自经济体系内部,而是由外在的突发性疫情造成,产业经济的基本面并未改变。尽管中国社会在2020年的2月几乎停摆,但是绝对不会成为本轮经济成长史上的悲剧性拐点。